欧洲杯正规(买球)下单平台·中国官方全站好意思债利率反弹风险较大-欧洲杯正规(买球)下单平台·中国官方全站

华创证券估计,若是年内不降息,好意思元指数偏强走势或皆集全年,好意思债利率反弹风险较大,东谈主民币汇率仍有外部压力。

对本钱阛阓而言,好意思联储的行为自己并不皆备决定资产价钱,阛阓与好意思联储步履的预期差对资产价钱的影响可能更为伏击。从服务、通胀的“慢”视角看,本年好意思联储降息的条款仍是客不雅受限。从金融风险倒逼的“快”视角看,好意思股大跌似乎是历次降息触发的关节成分,好意思股不跌难有突然降息。

总之,诚然阛阓当今还仅仅在交游好意思联储降息次数低于预期,但不降息的尾部概率正在显赫普及,投资者需对降息预期反向修正的执续时刻和幅度作念好更潜入的准备。

敷陈正文

内行货币战略走向——尤其是好意思联储——对资产订价至关伏击。对本钱阛阓而言,好意思联储的行为自己并不皆备决定资产价钱,阛阓与好意思联储步履的预期差对资产价钱的影响可能更为伏击。客岁底好意思联储开释的鸽派信号大幅推升阛阓的降息预期,但本年以来,好意思国经济和通胀数据举座上执续超预期,相伴而来的是好意思联储官员的公拓荒言逐步鹰化,阛阓的降息预期同步大幅修正,好意思元指数偏强,好意思债利率反弹。

估计后续,咱们以为,阛阓对好意思联储降息预期的修正可能还未实现,好意思联储本年降息次数可能少于3次,以致存在不降息的可能,在此“预期差”下,好意思元指数偏强或皆集全年,好意思债利率反弹风险较大,东谈主民币汇率仍有外部压力。

一、本年好意思联储降息的条款愈发受限

好意思联储货币战略标的的调遣受“服务”和“通胀”驱动,在极端宏不雅配景下,金融阛阓的大幅波动也会促使好意思联储快速转向宽松。从服务、通胀的“慢”视角看,本年好意思联储降息的条款仍是客不雅受限。从金融风险倒逼的“快”视角看,好意思股大跌似乎是历次降息触发的关节成分,好意思股不跌难有突然降息。

(一)经济基本面健康,经济轮回流畅,服务强盛

当今好意思国住户和企业部门的现款流量和资产欠债情况精湛,在此基础上,“住户耗尽-企业盈利-服务阛阓”之间组成了良性轮回。此外,估计本年好意思国政府支拨或督察偏强态势,也能为最终需求提供疏淡的增量动能。

1、健康的住户和企业部门

好意思国健康的住户和企业部门,始于财政和货币战略双刺激:疫情之初,好意思国政府通过“直升机撒钱”为住户部门提供了可不雅的收入支执;货币战略大幅宽松,住户和企业部门大都应用再融资改善了支拨压力,宽松货币战略也助推了房市、股市等金融资产价钱高潮,住户部门的资产欠债表进一步改善。成于经济良性轮回和产业战略扶执:住户耗尽成就重叠拜登的产业战略扶执,经济末端需求强盛,“耗尽支拨-企业盈利-服务阛阓”组成良性轮回,即便2022岁首好意思联储开动收紧货币战略之后,住户和企业部门的资产欠债表依然莫得恶化。

健康的住户部门若何体现?从进出来看,雇员酬劳鼓动可主管收入保执较高增速,现款流支拨压力则较小,尤其是按揭债务利息支拨,住户的按揭债务现款流偿还才调基本是1980年以来最强。从资产和欠债来看,住户部门杠杆率和按揭债务杠杆率想法督察在低位,比较2019年末还有所下跌;住户部门的资产欠债率基本是当年40年最低。

限制23年Q4,好意思国住户存量按揭债务成本为3.8%,2019年为3.88%;按揭债务偿还额占可主管收入比仅为4.02%,处于1980年以来的8%分位,2019年平均为4.17%。

限制23年Q3,好意思国住户部门杠杆率为73.1%,2019年平均为75%。限制23年Q4,住户按揭债务杠杆率为43.8%,2019年平均为43.7%。

限制23年Q4,好意思国住户资产欠债率为11.6%,基本是1980年以来最低,2019年平均为12.6%。

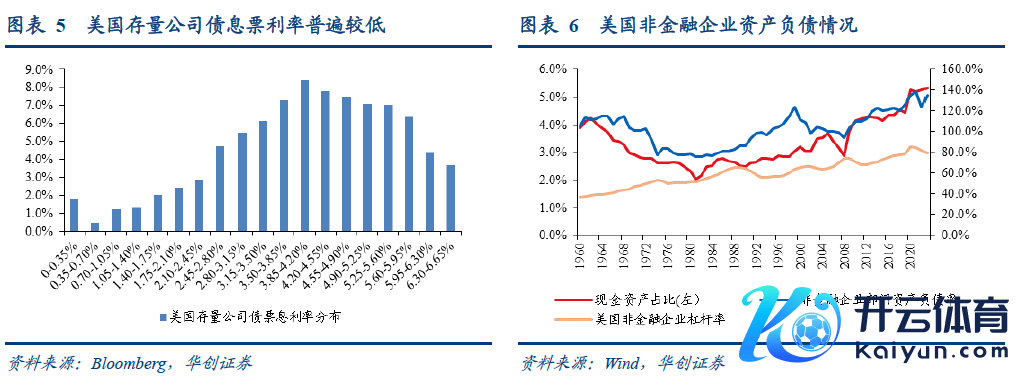

健康的企业部门若何体现?从进出来看,疫后好意思国的企业利润增速高达约8%,接近2015-19年的4倍;大都企业债务以低息置换,本年债务到期压力可控,存量融资成本较低,66%的存量企业债息票利率低于阛阓隔夜融资利率。从资产和欠债来看,2023年好意思国非金融企业的资产欠债率和杠杆率小幅高于2019年,但其现款资产占比较2019年显著上升,亦然1960年以来最高,偿债才调有所保险。

2020-23年,好意思国企业利润CAGR为7.9%,2015-19年为2%。2023年,企业利润两年复合增速为6.8%。限制本年4月最新数据,好意思国未到期的存量公司债中,息票利率低于5.25%的占比为66.4%。

限制2023年末,好意思国非金融企业部门的现款资产占比为5.3%,宏不雅杠杆率为79.4%,资产欠债率为135.3%,2019年分手为4.4%、78.6%、126.1%。

2、偏强的政府支拨

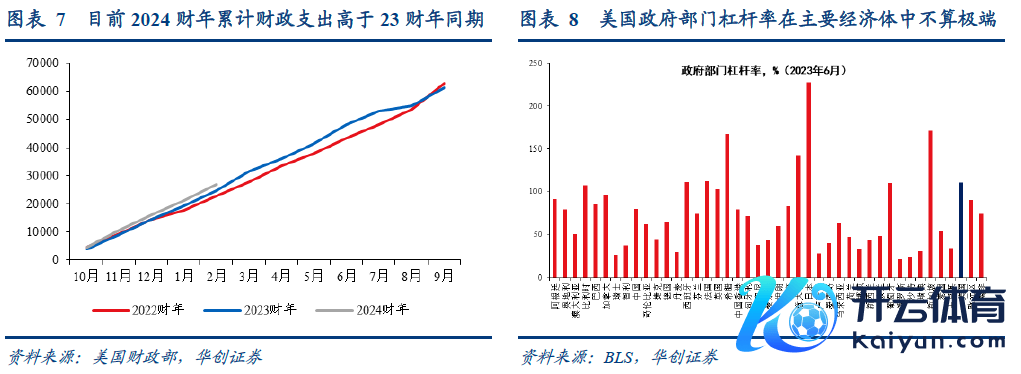

2023年,政府支拨是好意思国经济增长的伏击孝敬成分,对GDP环比折年率的拉动达到0.7个百分点,而2015-2019年平均为0.4个百分点。

本年好意思国财政支拨力度或基本执平于2023年。本年来看,诚然联邦政府的债务付息压力角落增大,但尚未涉及历史极值;在大选年,好意思国财政支拨力度或难大幅退坡,2024财年前五个月的支拨高于2023财年同期水平,咱们估计本年好意思国联邦政府的实际摆脱裁量支拨和赤字率与2023年大体执平(详见《好意思国财政初学:5步&15分钟》),仍能对经济增长起到较强的守旧作用。从资产和欠债来看,好意思国政府部门的杠杆率升至二战后最高,但比较主要经济体依然不算极点。

3、经济良性轮回,服务增长强盛

健康的住户和企业部门,加之偏强的政府支拨,“耗尽支拨-企业盈利-服务阛阓”的良性轮回仍在运转。这一正向的经济轮回,从企业与住户进款增速剪刀差上可得以考据,背后的逻辑是,若企业进款增速快于住户进款增速,意味着住户获取工资收入后耗尽意愿较强,资金速即回流企业,守旧企业有筹商和再投资,对应经济朝上。

要冲破这个轮回,要么是里面住户和企业部门的债务压力缓缓累积带动轮回螺旋舒服减慢,要么是外部压力(比如金融风险、地缘冲突等)“强制性”地短期快速冲破。当今而言,外部压力很难判断也难以捕捉,基准情形仍是倾向于前一种情况的概率较大,这也意味着,本年好意思国经济增长或仍然偏强,服务阛阓不会快速降温或恶化。

(二)去通胀之路逶迤,实际利率逻辑遭到挑战

实际利率的逻辑,是阛阓以为好意思联储本年将进行防护性降息的主要依据。为幸免通胀执续回落进而不休推高实际战略利率,从而对经济增长出路施加疏淡压力,基于通胀下行预期,阛阓估计本年好意思联储应进行“防护性”降息,这也合适鲍威尔所说的“降息可能仅仅经济平常化的信号”。由此,通胀应成为好意思联储降息时点的判断目的。

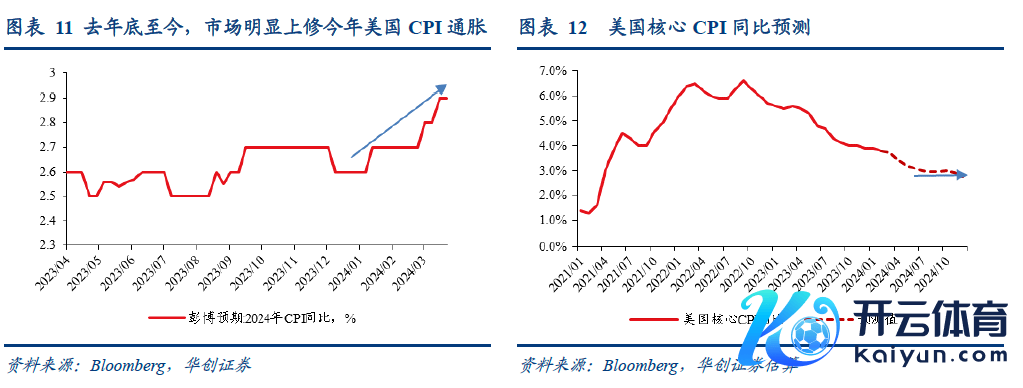

但当今来看,在经济良性轮回鼓动下,服务业通胀回落慢于阛阓预期,导致举座去通胀程度受阻,实际利率的降息逻辑正在碰到挑战。

一方面,近期好意思联储官员对通胀的表态“鹰派”。诚然鲍威尔在3月FOMC会议上对开年通胀超预期的表态相对乐不雅(数据有震憾但去通胀的大趋势未变),但最近两周,在好意思联储官员的公拓荒言中,对“高”通胀的温顺和担忧显著上升,强调通胀对降息时点和幅度存在制肘。

另一方面,核心通胀可能从年中开动参预3%支配的平台期。鉴于1-2月份环比数据偏强以及客岁下半年低基数影响,好意思国核心CPI同比可能于6/7月份参预3%支配的平台期,到年末降至2.8%支配。咱们曾历史复盘,通胀降至2.5%支配可能是好意思联储降息的伏击时刻节点,但当今来看,本年可能很难达到。那么,以实际利率的逻辑推断好意思联储将于年中开动防护性降息的预期,就存在显著的修正风险。

(三)金融阛阓潜在风险可控

金融阛阓冲击或金融风险,不错鼓动好意思联储短期快速转向宽松,目的是平抑资产价钱误解、成就阛阓功能。当下而言,尚看不到较为显著的潜在风险成分。

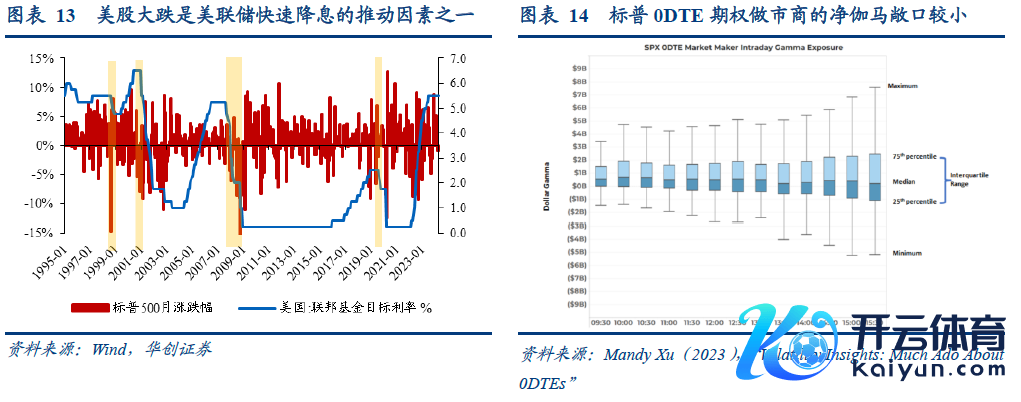

其一,好意思股不大跌,好意思联储难以大幅降息。鉴于以股权和基金为代表的金融资产在好意思国住户资产中占比最大,若好意思股大跌,将外生冲击住户资产欠债表,逆转金钱效应。据历史劝诫,好意思股大跌是好意思联储快速转向宽松的伏击鼓动成分,比如2001年、2007年和2019年。当下来看,从宏不雅盈利和微不雅阛阓结构来看,好意思股下行风险有限。宏不雅层面,本年事首以来,受强盛经济出路的影响,阛阓显著上调了本年标普指数的盈利预期。微不雅层面,零日到期期权(0DTE Option)交游从2022年年中之后快速飙升,接近标普期权交游量的50%,“Volmageddon 2.0”的担忧恒久遮蔽阛阓,但0DTE期权主要用于结构性家具增强收益,与2017-18年单边作念空VIX的ETF行情不同,双边押注更为均衡,作念市商实际净风险敞口较小,0DTE期权交游似乎莫得显著的阛阓影响[1]。潜在的好意思股风险点,可能是功绩MISS引致好意思国AI科技股大幅落潮,但当今无法订价。

其二,银行体系有筹商目的举座郑重。受益于欠债端成本粘性,跟着好意思联储加息,好意思国买卖银行的净息差回升至疫情前的核心水平,限制客岁底,净息差为3.28%,2015-2019年为3.25%。其余有筹商目的亦举座精湛,截止客岁底,各样型买卖银行的本钱饱和率基本执平于2019年的水平,贷存比低于2019年的水平,不良贷款拨备率显著高于2019年的水平,贷款过期率保执在低位。

其三,对冲基金对国债阛阓的潜在冲击可控。对冲基金的好意思债基差交游界限或已超2018-19年,重叠好意思债收益率波动加大,给好意思债阛阓带来一些潜在脆弱性,但风险仍然可控,原因在于当今好意思债期货阛阓杠杆大幅下跌,对冲基金杠杆率平稳,货币阛阓流动性仍较为饱和,好意思联储和SEC的监管温顺度显著提高(详见《天量好意思债基差交游能否平稳落地?》)。

(四)总统大选年并无须然对应货币战略宽松

阛阓有不雅点以为,在大选年,好意思联储或因政事成分而转向宽松。但从历史劝诫和一些国际文件磋磨来看,并无故意凭据标明总统大选会插手好意思联储的战略取向,在总统大选年,好意思联储依然保有寂寥性。

自1982年好意思联储以联邦基金利率当作操作主张以来,于今共阅历10次总统大选,在大选年降息的有5次,保执利率不变的有1次,加息的有4次。在11月大选日前半年内调息的情况也较为常见,时刻距今较近的,比如2008年(10月降息100bp)、2004年(6/8/9/11月分手加息25bp)、2000年(5月加息50bp)等等。

从国际磋磨来看(AW Salter(2019)[2]),诚然并不否定央行官员的不雅点和步履会受到政事轨制环境和官僚主义的影响,但除1972年尼克松施压于伯恩斯除外[3],并莫得实证论断支执“总统大选会对好意思联储利率战略取向变成显著影响”(比如MS Wallace(1984)[4])。

二、若是本年好意思联储不降息

在上述三条逻辑尚未证伪之前,咱们以为,阛阓对好意思联储降息预期的修正尚未实现。诚然阛阓当今还仅仅在交游好意思联储降息次数低于预期,但不降息的尾部概率正在显赫普及,投资者需对降息预期反向修正的执续时刻和幅度作念好更潜入的准备。

联储官员有可能在6月FOMC点阵图中上调本年战略利率核心,将降息“带领”从3次削减至2次;咱们估计,本年好意思联储降息时点或推迟至三季度,全年降息1-2次,以致存在本年不降息的可能。

3月非农数据依然强盛,执续印证当下好意思国经济基本面的良性轮回,6月降息概率下跌至50.8%,但阛阓依然订价全年降息3次(6月、9月、12月)。记忆2015年以来的情况,在FOMC会议日历前1-2个月,唯有阛阓预期的调息概率达到90%以上,终末才能对应好意思联储百分百调息;若调息概率低于90%,就存在变化(预期差)的可能。

在本年好意思联储降息幅度可能进一步削减,以致出现不降息可能的情况下,资产将若何弘扬?好意思元指数和好意思债利率约略率将出现“降息周期”中的“加息后果”,东谈主民币汇率仍有外部压力。

第一,好意思元指数偏强走势或皆集全年。从里面成分来看,好意思国经济和服务强盛,好意思联储降息不足预期。外部成分来看,可能出现超预期的欧弱好意思强花式,欧央行降息时点可能早于好意思联储、降息幅度大于好意思联储,将对好意思元指数组成守旧。

欧元区经济可能超预期低迷的原因在于,一方面,高利率环境下,欧元区私东谈主部门的浮息债务比例更高,利息支拨压力更大;另一方面,事迹坐褥率增长乏力,工资粘性侵蚀企业盈利,同期家庭部门的财务预期和信贷可赢得性较差,欧元区的经济轮回存在堵点(详见《国际共鸣中的破绽》)。

第二,好意思债利率反弹风险较大。降息预期连续修正,重叠联储QT带来的流动性实际紧缩的潜在冲击,本年后期好意思债利率反弹风险较大,可能再度阶段性升至4.5%以上,全年难下4%。

第三,东谈主民币汇率仍有外部压力。东谈主民币汇率与中好意思景色利率差高度有筹商,东谈主民币汇率跟A股风险偏好基本同向,若东谈主民币汇率超预期波动,可能短期内也会对A股变成扰动。此外,从客岁年中以来,稳汇率压力执续偏大,以DR001为代表的银行间利率与咱们不雅测到的逆周期因子的影子变量呈现显著的反向相关,若后续阛阓对好意思联储年中的降息预期幻灭,短期内银行间利率仍将易紧难松。

本文作家:张瑜 ,起首:华创证券,原文标题:《张瑜:若是好意思联储本年不降息》

本文作家:张瑜 ,起首:华创证券,原文标题:《张瑜:若是好意思联储本年不降息》

张瑜S0360518090001

新浪和解大平台期货开户 安全快捷有保险

海量资讯、精确解读,尽在新浪财经APP

海量资讯、精确解读,尽在新浪财经APP

背负剪辑:郭明煜